如何加杠杆买入股票 上市“长跑”16年!东莞银行再度更新招股书

炒股就看金麒麟分析师研报,权威,专业,及时如何加杠杆买入股票,全面,助您挖掘潜力主题机会!

东莞银行再次踏上IPO征程。

近日,东莞银行递交了最新版IPO招股说明书。这距离东莞银行3月31日因财务资料过期而被中止IPO审核仅3个月,也是该行自2019年11月以来第四次更新招股书。回溯来看,东莞银行2008年启动IPO,上市之路已跑16年,如今该银行现状如何?

上市之路已跑16年

近日,东莞银行向深交所递交更新版招股书。这是自2019年11月以来,东莞银行第四次递交招股书。

最近这三年来,有多家中小银行寻求IPO,但上市进程缓慢且成功案例极少。2022年仅有兰州银行成功上市,而今年年内已有3家银行撤回IPO申请。如此来看,A股银行IPO进入“空窗期”已有两年半之久。

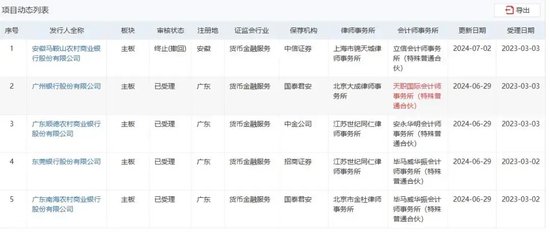

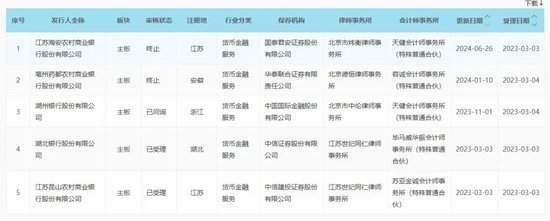

据记者梳理来看,截至目前,仍有7家银行在A股IPO门外候场,包括4家城商行和3家农商行。近期,广州银行、南海农村商业银行、顺德农村商业银行等银行相继更新IPO申请信息,深交所显示的审核状态亦由此前的“中止”改为“已受理”。

深交所银行排队情况

上交所银行排队情况

以东莞银行为例,该行2008年就启动IPO,递交上市申请材料,但是始终没能冲破“终点线”。2012年,东莞银行被列入中国证监会的首发申报上市企业名单;2014年,该行因未完成预披露而被终止审查;2023年全面注册制正式落地时,东莞银行换道注册制;2024年3月31日,该行因财务资料过期而被中止IPO;在6月29日补充材料后,东莞银行再度进入等待期。

东莞银行在招股书中称,通过本次首次公开发行股票并上市,拓展融资渠道,提高资本充足率,提升风险抵御能力,增强综合竞争力。

对于银行IPO近乎停滞的状态,星图金融研究院副院长薛洪言认为,截至2023年末,上市银行资产规模占中国商业银行总资产的八成左右,考虑到主要银行均已上市,站在行业角度看,推动更多银行上市不再是现阶段行业重点所在。此外,受数字化转型影响,近些年银行业竞争加剧,强者恒强,一些中小银行面临潜在不良风险和经营困境,很难受到投资者追捧,也会增大上市的阻力。

资本补充压力较大

据东莞银行最新招股书显示,2023年,该行实现营业收入105.87亿元,同比增长3%;实现归母净利润40.67亿元,同比增长6.06%。截至2023年末,东莞银行总资产6289.25亿元,同比增加16.81%。

东莞银行主要财务数据及指标

与大多数银行净息差持续收窄趋势一致,东莞银行净息差和净利差也呈现出下行趋势。2021年至2023年,该行报告期净息差分别为1.79%、1.67%、1.61%,净利差分别为1.82%、1.72%、1.63%。

东莞银行表示,近年来,大型银行业务下沉及转型速度加快,不断挤压中小银行的业务空间,优质资产和客户的争夺日趋激烈。相比于大型银行,中小银行因网点、渠道、品牌影响力等方面的不足,获取资金、服务客户的成本较高,利差收窄更为明显,面临较大的市场竞争压力。

资产质量方面,东莞银行2021年至2023年不良贷款余额呈现逐年增长的趋势,但不良率控制在1%以内。

对此,东莞银行称,该行加大了贷款管理力度。一方面,对新增客户和项目加大“三查”力度, 严把新增贷款的准入关,同时加强存量正常类贷款的监测和排查,严防新增不良贷款的产生;另一方面,加大不良贷款的清收和处置力度,综合运用直接催收、诉讼清收、以物抵债、资产转让、呆账核销等各种有效措施,积极处置不良贷款,不良贷款率持续下降。

东莞银行主要监管指标一览

“资本补充压力制约业务发展。”东莞银行表示,随着业务规模的持续增长,东莞银行核心一级资本充足率与监管底线的缓冲空间偏小,面临较大的资本补充压力。由于中小银行特别是非上市银行资本补充渠道相对有限,主要通过内部盈利累积增加核心一级资本,不足以满足业务发展的需要,对东莞银行业务发展形成一定制约。

事实上,这也很好解释了东莞银行一直推动上市的动机——资本若不足,何谈扩表发展以及防范风险。

另外,风险资本的增加也会扩大风险加权资产规模。上海金融与发展实验室主任曾刚近日撰文称,商业银行尤其是中小银行需要补充资本金以加快不良资产的处置,从而增强风险抵御能力。从中长期来看,中小银行面临着比大型银行要更严峻的资本补充挑战。因此,中小银行的资本充足状况与面临的挑战须予以重点关注。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 如何加杠杆买入股票